與手機(jī)報在線預(yù)測的一樣,手機(jī)產(chǎn)業(yè)鏈越來越多的企業(yè)將啟動IPO企業(yè),從整個供應(yīng)鏈角度來看,這兩年設(shè)備與材料企業(yè)為手機(jī)產(chǎn)業(yè)鏈IPO主流,其次則是方案商以及由方案商演變而來的ODM廠商,尤其是ODM廠商上市成為業(yè)界關(guān)注熱點,ODM廠商上市渠道主要為借殼上市以及獨立IPO,就前者而言,目前已經(jīng)有聞泰科技等多家ODM廠商完成了上市。

但從獨立IPO上市來看,至今仍沒有一家ODM廠商獨立上市,與ODM產(chǎn)業(yè)相比,方案商上市難度則更大,無論是ODM產(chǎn)業(yè)還是方案商,“毛利率低”幾乎成為標(biāo)簽,以及下游客戶的高度集中,這兩座大山成為ODM廠商和手機(jī)方案商上市的最大阻礙,早在多年前,手機(jī)方案出貨量排名第一的沃特沃德就曾獨立IPO上市,但最終依然被否。

日前,據(jù)手機(jī)報在線查詢得知,出貨量排名并不靠前的智能手機(jī)方案豪成控股,則啟動了港股IPO上市,但從其營收來看,從2016年-2018年,其營收從18.71億元下降到7.53億元!從豪成控股去港股啟動IPO,其實可以看出手機(jī)方案公司甚至是ODM廠商存活是有多艱難!可以說,對于ODM廠商和方案商而言,上市是融資最有效的渠道,同時也是最難的渠道!

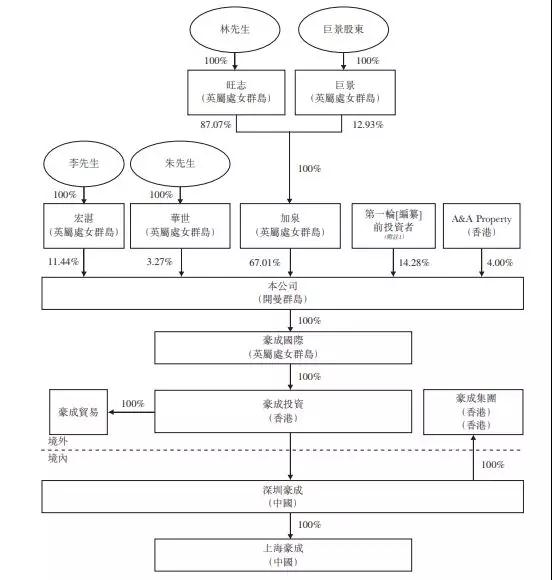

豪成控股,智能手機(jī)領(lǐng)域的方案商,從手機(jī)報在線旗下旭日大數(shù)據(jù)顯示,其出貨量排名位于第十名,全部為智能手機(jī)方案,在2017年6月之前,該公司還有ODM業(yè)務(wù),但隨著ODM市場不斷集中,最終其放棄ODM業(yè)務(wù),完全轉(zhuǎn)向方案商,主要為手機(jī)廠商提供智能手機(jī)主板!

豪成控股啟動港股IPO:放棄ODM業(yè)務(wù) 毛利率仍只有15.3%

據(jù)港股IPO招股書顯示,豪成控股有限公司為全國高新技術(shù)企業(yè),為中國領(lǐng)先的智能手機(jī)主板設(shè)計公司及提供解決方案的供應(yīng)商之一,并為日益壯大的電子智能設(shè)備開發(fā)商及供應(yīng)商。該公司的產(chǎn)品及服務(wù)主要包括:1)開發(fā)、設(shè)計、生產(chǎn)管理及銷售3G/4G智能手機(jī)主板;2)開發(fā)、設(shè)計、生產(chǎn)管理及銷售電子智能設(shè)備。

據(jù)了解,其從2007年開始,豪成就一直提供智能手機(jī)方案,其客戶主要為國內(nèi)手機(jī)客戶,同時,其也提供ODM服務(wù),但由于ODM業(yè)務(wù)利潤率低以及運(yùn)營資金周轉(zhuǎn)率低,豪成控股于2017年6月砍掉了ODM業(yè)務(wù),成為純手機(jī)方案商!

但實際上,近些年來,隨著智能手機(jī)市場出貨量的不斷集中,不少手機(jī)方案商最終都走向了倒閉,轉(zhuǎn)型新興市場迫不及待,諸如豪成控股,其目前還提供POS機(jī)等市場。

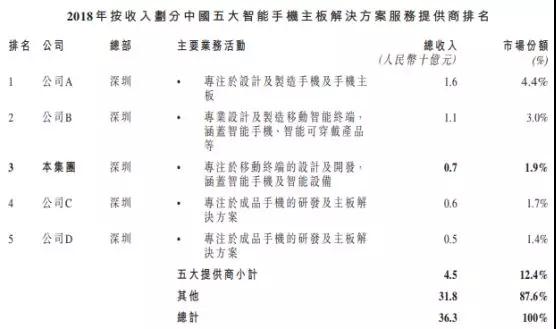

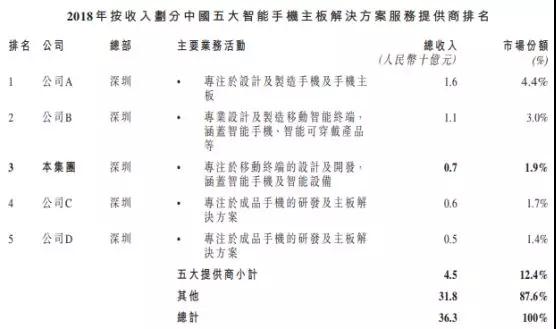

據(jù)其招股書顯示,2018年中國五大智能手機(jī)主板方案商排名中,豪成控股排名第三,其營收只有7.53億元,而排名第一、第二的企業(yè)營收分別為16億元和11億元,占比分別為4.4%、3.0%。

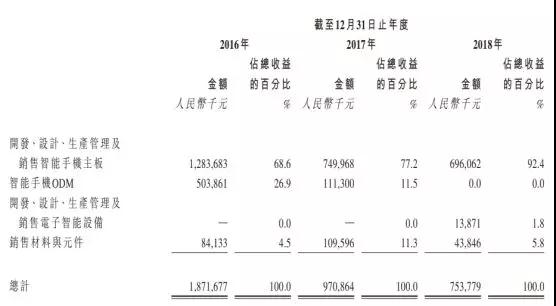

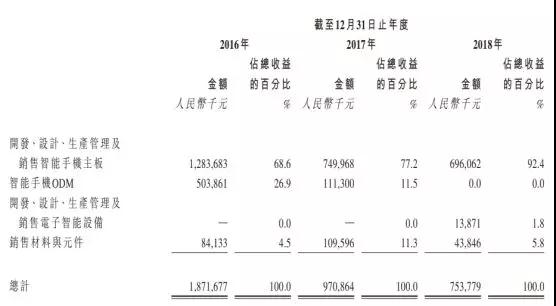

從營收角度來看,據(jù)招股書顯示,該公司的總收益由截至2016年12月31日止年度的約人民幣18.72億元跌48.1%至截至2017年12月31日止年度的約9.71億元,主要由于手機(jī)ODM及主板業(yè)務(wù)的收益減少所致。進(jìn)一步下跌22.4%至截至2018年12月31日止年度的約7.54億元。截至2018年12月31日止三個年度各年,年內(nèi)溢利約為人民幣2583萬元、1787.8萬元及4141.1萬元。

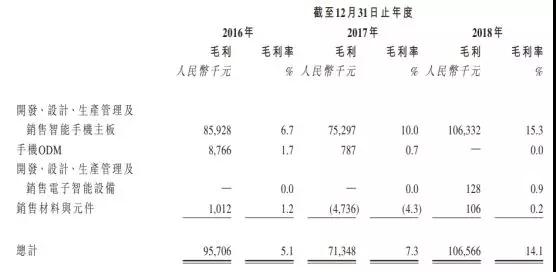

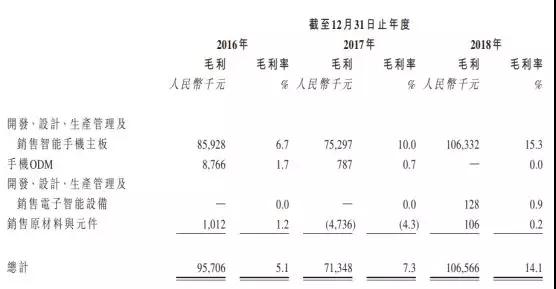

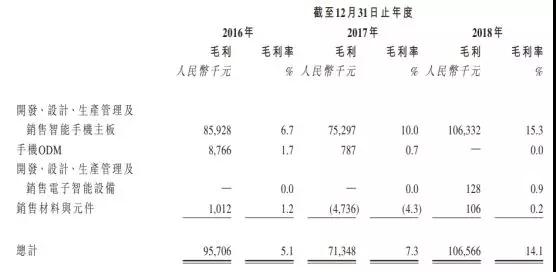

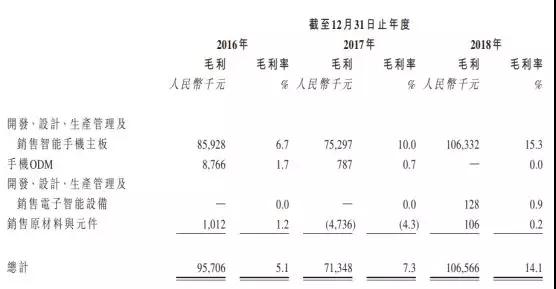

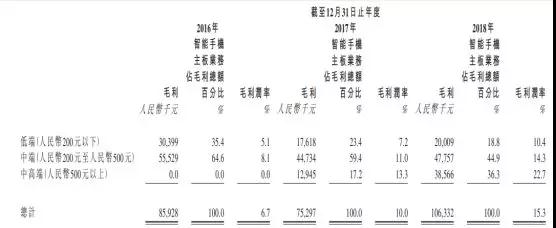

截至2018年12月31日止三個年度各年,該公司的毛利分別約為人民幣9570.6萬元、7134.8萬元及人民幣1.06億元;而該公司的整體毛利分別為5.1%、7.3%及14.1%。該公司的毛利率取決于多種因素共同影響,包括其產(chǎn)品的銷量、產(chǎn)品的價格、原材料成本。

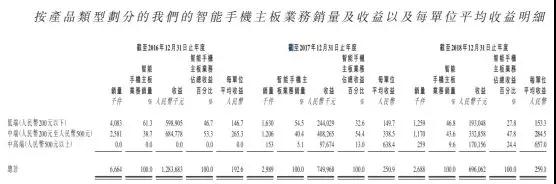

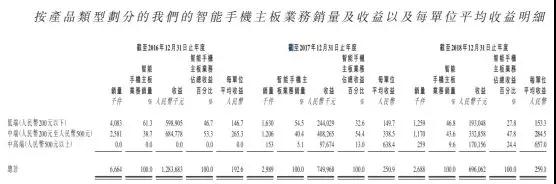

值得注意的是,豪成科技在高中低端智能手機(jī)市場的業(yè)務(wù)情況,其中,200元以下的低端市場,其營收為1.93億元占比為27.8%,200元至500元的中端機(jī),其營收為3.57億元占比為47.5%,500元以上的中高端機(jī),其營收為1.70億元占比為24.4%,從這也可以看出,豪成控股的主板主要銷售為500元以下的智能手機(jī),由此可以揣測其毛利率情況!

從毛利率來看,2016年其仍有ODM業(yè)務(wù),當(dāng)時其智能手機(jī)主板業(yè)務(wù)毛利率只有6.7%,而ODM業(yè)務(wù)的毛利率則只有1.7%,到了2017年,其開始放棄ODM業(yè)務(wù),此時智能手機(jī)主板業(yè)務(wù)毛利率提升到10.0%,到了2018年,進(jìn)一步提升到15.3%。

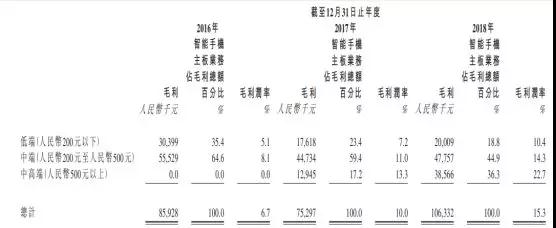

從智能手機(jī)主板業(yè)務(wù)高中低端市場的毛利率來看,2016年,其200元以下的低端智能手機(jī)主板的毛利率只有5.1%,200元-500元的中端智能手機(jī)毛利率只有8.1%。到了2018年,其低端智能手機(jī)的毛利率提升到10.4%,而中端機(jī)型的毛利率則提升到14.3%,500元以上的中高端機(jī)型主板的毛利率則為22.7%。盡管毛利率有所提升,但是從A股手機(jī)產(chǎn)業(yè)鏈制造業(yè)的毛利率來看,豪成科技的毛利率依然低于行業(yè)平均水平!

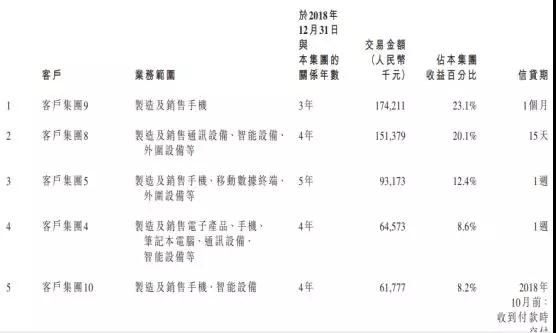

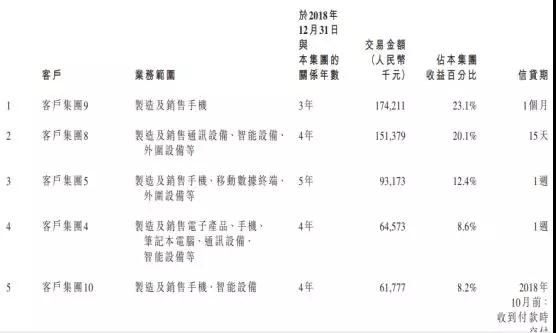

從客戶角度來看,其2016年-2018年前五大客戶,應(yīng)占應(yīng)收約為11億元、5.67億元、5.45億元,分別占相應(yīng)期間總收益的約57.6%、58.5%及72.4%。

據(jù)其表示,從2014年以來,其一直為中國眾多手機(jī)公司提供服務(wù),這些手機(jī)公司在中國以自有或授權(quán)的品牌(如Outikel、Doogee、Blackview、Gotron)銷售成品手機(jī)出口或至海外市場。

從方案商所提供的主板原材料來看,主要硬件成本為內(nèi)存和主芯片套片,這兩者加起來在硬件成本中的占比達(dá)到了50%-60%。對于手機(jī)方案商而言,毛利率低基本上為常態(tài),追求上市,可以說是方案公司尋求融資最后的有效渠道,下面來看看方案公司的發(fā)展歷史,就能夠得知為何ODM和方案公司都在積極謀求上市!

手機(jī)方案商窮途末路:從IDH到ODM及自有品牌,最終客戶群體逐漸消失

所謂的手機(jī)方案商,即IDH,指在手機(jī)主芯片原廠提供的基礎(chǔ)開發(fā)平臺上開發(fā)手機(jī)整體解決方案的公司。手機(jī)方案公司通過主芯片廠提供的參考設(shè)計,根據(jù)客戶需求,進(jìn)行硬件設(shè)計、布局、主板開發(fā),結(jié)合手機(jī)外觀進(jìn)行屏,攝像頭,天線的布局和選型,并進(jìn)行軟件整合優(yōu)化,為客戶提供整體解決方案。如豪成控股,其主要手機(jī)主芯片供應(yīng)商為高通和聯(lián)發(fā)科!

隨后,IDH建立自己的工廠,逐漸演變?yōu)镺DM廠商,既擁有設(shè)計能力同時具備自己的工廠,諸如現(xiàn)在的聞泰科技、華勤科技、龍旗以及與德、中諾通訊等。再往下則進(jìn)一步衍生出純代工廠,如國內(nèi)的光弘科技、卓翼科技等!

在這一發(fā)展過程中,有的IDH廠商一直從事IDH,有的則演變?yōu)镺DM廠商,有的甚至演變?yōu)槭謾C(jī)廠商。諸如傳音,其就是從最初的方案公司發(fā)展而言,再如天瓏移動,其最初同樣為方案商,隨后發(fā)展為ODM廠商,最終持有自己的品牌,如糖果手機(jī)!當(dāng)然,也有一些手機(jī)品牌最終淪為了方案商,比如說波導(dǎo),眾所周知,當(dāng)初波導(dǎo)手機(jī)在市場十分有名,但隨著波導(dǎo)手機(jī)走向衰退沒落,其最終則淪為了一家手機(jī)方案商!

據(jù)資料顯示,方案商之所以層出不窮,主要在于只需要有一兩百萬的啟動資金,幾個人的團(tuán)隊(1個硬件,2個軟件,1個結(jié)構(gòu),1個采購,再加1個銷售)就可以成立一家小的方案公司,甚至這個團(tuán)隊可能會將老東家的某套方案直接拿出來(當(dāng)然目前方案公司管控非常嚴(yán),現(xiàn)在這類事情很少發(fā)生),就可以直接創(chuàng)造利潤。所以方案公司如雨后春筍般連綿不絕。

這些年方案公司競爭激烈,部分方案公司除了正常的盈利模式外還會考慮一些其他方式掙錢:有通過軟件收費(fèi)的,比如最早是通過SP收費(fèi),也就是功能手機(jī)時代的收費(fèi)軟件?,F(xiàn)在則是通過安裝阿里云而從阿里收費(fèi)。有通過使用低價芯片,或跟芯片公司配合,而賺取自己的利潤。更有甚者,買主板不賺錢,由于出貨量大,獲得國家的出口退稅補(bǔ)貼而賺錢。不過不管哪種模式,都逐漸被最終的客戶熟知套路,而最終導(dǎo)致方案公司利潤非常低。

低毛利并不意味著可以不在乎質(zhì)量。低毛利最大的風(fēng)險反而在質(zhì)量上。良率低和客退高的都是低毛利產(chǎn)品的最大天敵。所以方案公司都自稱操著賣毒品的心,過著賣白菜的命。

而從智能手機(jī)發(fā)展歷史來看,主要可劃分為五個階段:首先是2002年之前,方案公司的萌芽階段。1999年12月,中國電子信息產(chǎn)業(yè)集團(tuán)(CEC)和賽龍國際公司合資成立的中電賽龍通信研究中心成為國內(nèi)第一家手機(jī)IDH;2000年,嘉盛聯(lián)橋和中天華通相繼成立;2002年5月,李海林辭去康佳公司手機(jī)研發(fā)總監(jiān)的職務(wù),創(chuàng)辦了經(jīng)緯科技公司;2002年7月,董德福辭去摩托羅拉中國區(qū)銷售經(jīng)理的工作,創(chuàng)立了德信無線;2002年12月,電子元器件分銷商晨訊總裁王祖同的兒子王曦投資成立了希姆通;2002年7月,29歲的杜軍紅從中興通訊出來創(chuàng)業(yè),上海龍旗成立。方案公司開始進(jìn)入萌芽階段。

其次是2003年至2005年,方案公司的發(fā)展階段:由于手機(jī)市場銷量迅速發(fā)展,而聯(lián)發(fā)科和展訊的Turkey方案推出后,更是讓降低了設(shè)計手機(jī)的難度,于是手機(jī)方案公司紛紛成立。華勤和聞泰都是2005年成立的。這時候有能力的方案公司并不多,所以方案公司占據(jù)主導(dǎo)權(quán),可以向客戶收取價格不菲的研發(fā)費(fèi)和產(chǎn)品提成。

對這個階段的行業(yè)影響最大的就是摩托羅拉和中興。北京德信老板董德福和CEO霍保莊就出自摩托羅拉,上海方案公司龍旗、摩尚、聞泰、華勤、優(yōu)思的老板都是從中興出來的。而上海很多公司的研發(fā)工程師則是出自臺灣大霸(上海迪比特)。從此業(yè)內(nèi)流傳著兩句話:手機(jī)行業(yè)北摩托、南中興;上海的方案公司則是中興的老板、大霸的兵。

第三階段則是2006年至2010年,方案公司的繁榮階段:此時方案公司開始增多,國內(nèi)開始放開手機(jī)品牌的注冊。手機(jī)行業(yè)變成了渠道為王。于是擁有銷售渠道的集成商開始主導(dǎo)產(chǎn)業(yè)鏈。方案公司無法再收取研發(fā)費(fèi)和產(chǎn)品提成,而開始提供PCBA或者整機(jī)ODM。集成商購買后再賣給品牌客戶,或者集成商購買像首信,東信這樣的品牌的使用權(quán),將整機(jī)貼牌出售。

第四階段則是2010年至2013年,方案公司的變革階段:方案公司紛紛發(fā)展自主品牌。龍旗的齊樂、銳嘉科的青橙、上海優(yōu)思的優(yōu)思、聞泰的聞尚、德信的泰克飛石、云狐手機(jī)等品牌搭著互聯(lián)網(wǎng)之風(fēng)想成為新的手機(jī)品牌。

隨著TDS-CDMA和智能手機(jī)的興起,整個手機(jī)的銷售渠道變成運(yùn)營商主導(dǎo)。為了沖量,方案公司紛紛與運(yùn)營商項目的大戶聯(lián)想,酷派,華為和中興示好。通過運(yùn)營商補(bǔ)貼沖量,而獲得與供應(yīng)商更好的議價權(quán)。

第五階段則是:2013年以后,方案公司的整合階段:我們都知道,在當(dāng)前華米OV占據(jù)一線之前的時代,屬于“中華酷聯(lián)”,當(dāng)時的銷售模式主要為運(yùn)營商渠道。2010年開始,運(yùn)營商開始主導(dǎo)手機(jī)銷售渠道。部分方案公司開始改變銷售策略,開始向那些能參與到運(yùn)營商項目的大品牌公司,如聯(lián)想、中興、華為、酷派示好。雖然2013年電商開始上位,但對方案公司來說,只是合作的品牌公司變成了華為,小米,魅族等,那些抱大腿的方案公司,都迅速崛起。

隨著電商的崛起,以及品牌手機(jī)的布局,運(yùn)營商逐漸失去了話語權(quán)。無論是從2013年的中華酷聯(lián)還是今年的華歐維米,都開始通過公開渠道崛起。這時候國內(nèi)的方案公司為了獲取更多的市場,開始更換大腿。鎖定華為、小米、魅族等客戶。除高端機(jī)型自研外,部分低端機(jī)型交給了國內(nèi)的方案公司。于是紅米、魅藍(lán)背后的聞泰,華為榮耀背后的華勤,甚至格力背后的卓翼,錘子背后的希姆通也逐漸被外界人士熟知。

但從2016年以后,國內(nèi)智能市場出貨量開始不斷集中,一線品牌幾乎占據(jù)了絕大部分市場份額,此時手機(jī)方案商主要客戶則為一些從事海外市場的中小型手機(jī)廠商為主。當(dāng)然,筆者從行業(yè)得知,諸如華為,其有可能采用采用手機(jī)方案商,然后由另外一家代工廠代工!但如OPPO、vivo均由自己設(shè)計,部分代工交給下游的OEM廠商!

由上可知,IDH演變?yōu)镺DM廠商或開啟自有手機(jī)品牌,其目的都在于下游的客戶,ODM廠商也是手機(jī)方案商潛在的客戶。正如豪成控股此前從事ODM業(yè)務(wù),其目的在于將手機(jī)主板直接應(yīng)用在ODM業(yè)務(wù)上,但據(jù)筆者了解到,當(dāng)前三大ODM廠商聞泰、華勤、龍旗等都是由IDH演變而來,具備設(shè)計能力且設(shè)計已經(jīng)成為核心,并沒有與手機(jī)方案商合作!這也就是說,對于手機(jī)方案商而言,其唯一的客戶則只剩下從事海外市場的中小型手機(jī)廠商!

但是我們都知道,如果說2014-2016年,國內(nèi)一線手機(jī)品牌華為(榮耀)、小米、酷派、中興、聯(lián)想、OPPO、vivo當(dāng)時仍在逐鹿國內(nèi)市場的話,當(dāng)時一些主要從事海外市場的國內(nèi)中小型手機(jī)廠商仍有一定的存活空間。但是從2017-2018年來看,國內(nèi)智能手機(jī)市場洗牌幾乎已經(jīng)完成,華為(榮耀)、小米、OPPO、vivo占據(jù)主要的市場份額,連三星在中國市場的份額也在不斷被壓縮。

此時,國內(nèi)一線手機(jī)品牌集體進(jìn)軍海外市場已經(jīng)成為必然的趨勢,這對于此前主要從事海外市場的國內(nèi)中小型手機(jī)廠商而言,可以說是滅頂之災(zāi),而這種趨勢,隨著華米OV不斷加強(qiáng)海外市場,將會變現(xiàn)的更加嚴(yán)重,這對于當(dāng)前國內(nèi)的手機(jī)方案商而言,就是其客戶群體正在快速消失,屆時,國內(nèi)的眾多方案商又該何去何從?是否會如2012年那般,眾多的方案商最終走向倒閉?