今年舜宇光學(xué)的手機(jī)鏡頭成為備受關(guān)注的對象之一,一方面它的出貨量“直線攀升”,另外一方面,隨著手機(jī)鏡頭用量增多、行業(yè)成熟度的增加,舜宇光學(xué)的手機(jī)鏡頭出貨量在縮小與龍頭企業(yè)大立光的路上前行著。

而今年9月份,這一現(xiàn)狀似乎被打破了,因?yàn)樗脑鲁鲐浟渴状纬^了大立光,截止10月底,舜宇光學(xué)的手機(jī)鏡頭月出貨量已連續(xù)兩個月超過龍頭企業(yè)大立光。

舜宇光學(xué)手機(jī)鏡頭月出貨量超龍頭企業(yè)大立光

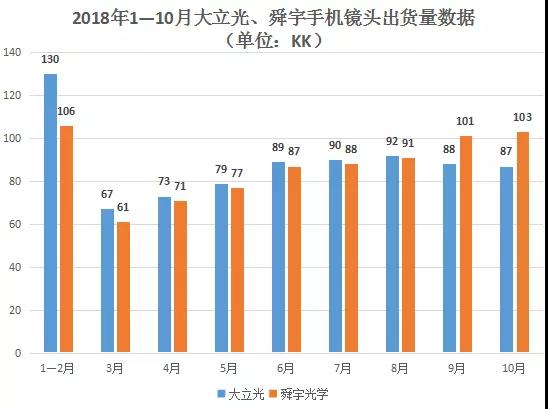

根據(jù)旭日大數(shù)據(jù)9月份的手機(jī)鏡頭出貨量數(shù)據(jù)顯示,今年9月份,舜宇光學(xué)手機(jī)鏡頭單月出貨量突破1億顆,而大立光的單月出貨量為8800萬顆。而這也就意味著舜宇光學(xué)的手機(jī)鏡頭單月出貨量首次超越龍頭企業(yè)大立光。

據(jù)了解,當(dāng)時9月份舜宇光學(xué)手機(jī)鏡頭出貨量突破1億顆是因?yàn)橄掳肽晷聶C(jī)發(fā)布主要集中在9月份,客戶訂單釋放,故出貨量也隨之增加。

而10月份,舜宇光學(xué)手機(jī)鏡頭出貨量又一次領(lǐng)先大立光。在查詢旭日大數(shù)據(jù)2018年10月鏡頭出貨量數(shù)據(jù)時發(fā)現(xiàn),10月份,舜宇光學(xué)的手機(jī)鏡頭出貨量為1.02億顆;大立光當(dāng)月的鏡頭出貨量為8700萬顆。

這一現(xiàn)象的出現(xiàn)也就意味著,在手機(jī)鏡頭端,舜宇光學(xué)的單月出貨量已頗為穩(wěn)定,且已連續(xù)兩個月超過大立光。

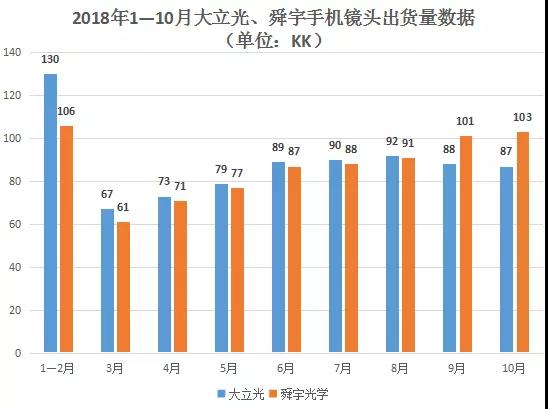

根據(jù)1—10月份這兩家的單月出貨量數(shù)據(jù)顯示,前8個月,大立光的手機(jī)鏡頭出貨量均領(lǐng)先于舜宇光學(xué),不過9月份后這一現(xiàn)象被打破了。

有意思的是,細(xì)細(xì)觀測這兩者的出貨量數(shù)據(jù),今年1—2月,舜宇光學(xué)與大立光有著24KK的出貨量之差,而3月份這兩者之間近相差6KK,4月份這兩者之間的差距又進(jìn)一步縮小。

恰巧的是,3月份供應(yīng)鏈曾傳出,臺灣大立光鏡頭因新廠良率不佳導(dǎo)致訂單流失到大陸廠商舜宇光學(xué)的消息。

據(jù)當(dāng)時的消息稱,舜宇光學(xué)已重拿中國OEM大廠訂單,受惠于轉(zhuǎn)單商機(jī),舜宇光學(xué)3—4月的手機(jī)鏡頭需求強(qiáng)烈,鏡頭產(chǎn)能利用率幾乎達(dá)滿載。

有意思的是,可以發(fā)現(xiàn)自3月份以來,舜宇光學(xué)的手機(jī)鏡頭單月出貨量直線攀升,其中9月份出貨量環(huán)比增長幅度最大。

查詢發(fā)現(xiàn),今年舜宇光學(xué)在手機(jī)鏡頭端實(shí)現(xiàn)了突破。早前,韓媒引述多位業(yè)界人士說法指出,舜宇光學(xué)接獲三星智能手機(jī)Galaxy S9訂單,成為陸廠首度打進(jìn)三星旗艦機(jī)供應(yīng)鏈的案例。

此外,根據(jù)早前市場傳出的消息,舜宇正在余姚建立新工廠,預(yù)計(jì)明年2—3月份余姚新工廠建起。

大立光霸主地位難保?

不過,出貨量的超越是否就意味著霸主地位難保呢?從目前的情況看,細(xì)細(xì)考量,并非如此。因?yàn)殓R頭端比拼的是良率(模具、設(shè)備)、技術(shù)、規(guī)模、客戶。

首先,龐大的研發(fā)支出保證了大立光在技術(shù)與專利方面持續(xù)領(lǐng)先競爭對手、其次,大立光的模具以自制為主,同期的競爭對手除了關(guān)東辰美外,玉晶光等多以采購+自制結(jié)合方式,經(jīng)歷歷代的積累,大立光在模具方面占據(jù)了較大的領(lǐng)先優(yōu)勢,而這也是大立光在全球率先量產(chǎn)5P、6P、7P塑膠鏡頭的關(guān)鍵。

除了模具以外,設(shè)備也是良率的關(guān)鍵。大立光不僅從設(shè)備廠商購買注塑成型機(jī)及鍍膜機(jī)等自動化設(shè)備,同時也自行生產(chǎn)部分自動化設(shè)備,特別是自動鏡片檢驗(yàn)以及焦距檢驗(yàn)機(jī),這兩個環(huán)節(jié)自動化程度提升極大提高鏡頭整體生產(chǎn)效率及對新類型鏡片的適應(yīng)能力,使大立光的產(chǎn)品良率逐步走到行業(yè)領(lǐng)先的位置。

同時,產(chǎn)能也是良率提升的關(guān)鍵,大立光抓住智能手機(jī)機(jī)遇,配合蘋果迅速擴(kuò)大產(chǎn)能規(guī)模,良率也相應(yīng)走到行業(yè)領(lǐng)先地位。按照旭日大數(shù)據(jù)的出貨量數(shù)據(jù),雖然在規(guī)模上被舜宇光學(xué)趕超,但在產(chǎn)品結(jié)構(gòu)上,大立光的主力主要集中在10M以上、20M以下。

筆者在查詢大立光第三季度的業(yè)績公告時發(fā)現(xiàn),大立光第三季度手機(jī)鏡頭8M產(chǎn)品約占營收的10%—20%;10M及以上、20M以下產(chǎn)品約占營收的60%—70%;20M及以上產(chǎn)品約占營收的10%—20%;其他產(chǎn)品占比營收的10%—20%。

而從產(chǎn)品毛利率這一領(lǐng)域來看,大立光更是令人驚嘆。筆者在查詢大立光的手機(jī)鏡頭毛利率時發(fā)現(xiàn),該公司的手機(jī)鏡頭有著較高的毛利率,以今年第三季度為例,該公司的毛利率竟達(dá)到71.34%。

要知道這一毛利率在整個手機(jī)鏡頭市場并不常見。查詢舜宇光學(xué)今年上半年的公告發(fā)現(xiàn),今年上半年,舜宇光學(xué)的光學(xué)零件毛利率為42%。

在客戶端,大立光的優(yōu)勢更為明顯。截止目前,大立光把握時代機(jī)遇,快速響應(yīng)客戶需求,成為蘋果、華為、三星、小米、OPPO、vivo等機(jī)型的主要供應(yīng)商,此外筆者查詢發(fā)現(xiàn),在今年華為搭載3D攝像頭的Mate 20系列上,發(fā)射端鏡頭便有舜宇光學(xué)的身影。

不過,雖然說大立光在鏡頭端有著自己獨(dú)有的優(yōu)勢,但是產(chǎn)業(yè)的變化似乎正對其優(yōu)勢構(gòu)成一定的威脅。從目前手機(jī)鏡頭端的情況來看,隨著像素升級變慢、雙攝、多攝等因素的影響,目前大立光的競爭對手正火速追趕,此外還不斷有“新軍”加入。

而除了上述外,目前手機(jī)鏡頭行業(yè)也面臨變革的機(jī)遇,縱觀目前整個手機(jī)攝像頭的現(xiàn)狀,可以發(fā)現(xiàn),3D感測的技術(shù)在手機(jī)端正如火如荼,而隨著玻塑混合鏡頭成本的下降,部分光學(xué)龍頭企業(yè)已經(jīng)將玻塑混合鏡頭視為未來手機(jī)鏡頭的重要方向之一。

目前舜宇光學(xué)已實(shí)現(xiàn)玻塑混合鏡頭的量產(chǎn),而大立光優(yōu)勢主要集中在塑膠鏡頭領(lǐng)域,基于此未來玻塑混合鏡頭的舉起或?qū)Υ罅⒐獾膬?yōu)勢構(gòu)成挑戰(zhàn)。